De GroupM Recession Monitor meet het veranderde bestedingsgedrag van de Belgen ten gevolge van de recente crisissen. In totaal worden 42 diverse categorieën tweewekelijks onder de loep genomen, bij een representatief staal van maar liefst 1.000 Belgen. Via deze monitor kon er al vastgesteld worden dat gemiddeld 1 op de 2 Belgen maar net rondkomt, of zich in een situatie van financiële moeilijkheden bevindt (=10% van de totale bevolking). Ongeveer 16% van de Belgen verklaart daarom grote besparingen door te moeten voeren.

Mensen staan dagelijks voor belangrijke keuzes: een aankoop uitstellen, op zoek gaan naar goedkopere alternatieven of doordachter omgaan met de uitgaven. Alle sectoren voelen de crisis. Zo kreeg de streaming markt niet enkel last van een verhoogde “churn”, maar kon er ook een algemene terugval worden vastgesteld van de abonnementen. De vakantie budgetten werden anders opgesoupeerd, met een focus op meer waarde voor geld. De prijsinflaties in de supermarkten resulteerden in een meer promo en prijsgericht aankoopgedrag, met een verhoogde strijd om de koper tot gevolg. Vorige week was er nog actuele berichtgeving rond de speelgoedsector die in crisis is beland na een COVID topjaar. Adverteerders en merken worden zwaar op de proef gesteld. Maar het zijn in tijden van crisis dat bedrijven zichzelf heruitvinden of extremere acties ondernemen om de situatie terug onder controle te krijgen. “Elk nadeel heb ook zijn voordeel”, als we Johan Cruijff mogen geloven! Of de acties die worden ondernomen goed of slecht zullen uitdraaien? Enkel de toekomst zal het uitwijzen.

Wat overduidelijk blijkt is dat consumenten acties ondernemen afhankelijk van hun financiële (gezins)situatie, hun principes (subjectieve prijs/kwaliteit relatie) of hun wereldbeeld (generatie denken). Van het stevig aantrekken van de broeksriem tot het zoeken van “kleine gelukjes” (escapisme). Voor de begoede klasse lijkt er misschien niet veel aan de hand te zijn, voor anderen is het “overleven” geblazen. Bij éénieder is de prijsgevoeligheid sowieso gestegen en is de koortsachtige zoektocht naar promoties en goede deals meer dan ooit aanwezig.

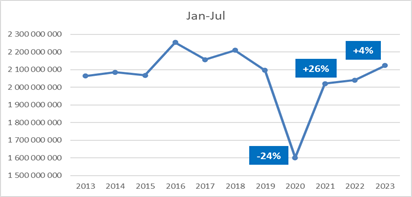

Als we dit tegen het licht houden van de reclame bestedingsevolutie in Nielsen YTD (Year To Date), zien we een groei van ongeveer 4% in bruto bestedingen of reclamedruk. Dit terwijl de media inflatie zich gemiddeld rond de 8% situeert. Het bewijs van een voorzichtig geloof in reclame als motor van een mogelijks sputterende economie?

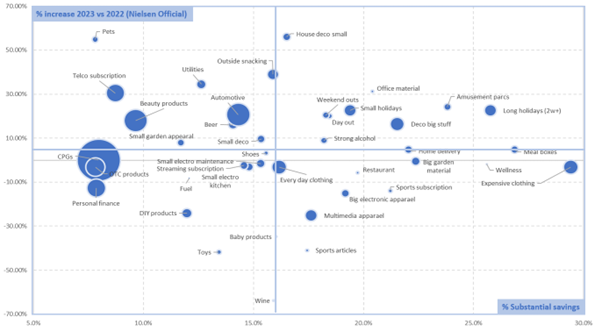

Interessanter nog is om de reclamebestedingen of reclamedruk te koppelen aan de verschillende bevraagde categorieën in de recessie monitor. Een kleine kanttekening weliswaar hierbij is dat de investeringen van de distributie steeds mee werd opgenomen in de categorie (voorbeeld: de reclamedruk van de Consumer Packaged Goods categorie omvat ook de supermarkten). Zo merken we op dat de som van alle investeringen, binnen de onderzochte categorieën in de recessie monitor, goed is voor 75% van de totale investeringen. Luxe is de enige categorie die niet gekoppeld werd, gezien de enorme diversiteit en subjectiviteit. We koppelden zo goed en zo kwaad als mogelijk 41 van de 42 bevraagde categorieën.

Deze koppeling geeft voor elke categorie aan, hoe de reclamedruk zich verhoudt t.o.v. het evoluerend bestedingspatroon van de consumenten. Welke categorieën gaan op de rem staan en welke niet, of minder? Is er een relatie tussen een verminderd bestedingspatroon en een verlaagde reclamedruk? Welke categorieën blijven investeren en zien dit als een opportuniteit of noodzaak om de marktvraag te stimuleren. De relatie is bijgevolg weer te geven aan de hand van 2 assen. De horizontale as geeft de mate weer waarin consumenten aangeven zwaar te besparen. Hoe meer gesitueerd naar rechts, des te groter de verklaarde besparing. De verticale as geeft de groei (positieve of negatieve) weer in reclamedruk in vergelijking met 2022. Des te meer een categorie aan de bovenkant staat van de as, des te explicieter de groei. De grootte van de bol (of bubble size) geeft het belang weer van het reclamebudget van de categorie. Er tekenen zich 4 kwadranten af.

Het kwadrant linksboven kunnen we beschouwen als de “guilty pleasure” categorie. We zien hier duidelijk persoonlijke keuzes naar voor komen zoals bijvoorbeeld: schoonheidsproducten, kleine decoratie, huisdieren … en af en toe wordt een biertje gesmaakt. Daarnaast zijn er nog categorieën zoals de auto- en telco sector, gekenmerkt door beperkte besparingen. Enerzijds heeft dit te maken met verhoogde prijzen, anderzijds gaat het ook om zaken die men zich liever niet ontzegt. De categorie nutsvoorzieningen aanwezig in dit kwadrant heeft niet direct te maken met een “guilty pleasure”, maar is een bikkelharde realiteit. Een nazinderend effect van de energiecrisis. Iedereen herinnert zich nog de torenhoge prijzen die bij velen een wrang gevoel heeft nagelaten. Besparen t.o.v. voor de crisis in deze categorie is een bijna onmogelijke opgave. In deze categorie zien we een verhoogde reclamedruk die zich logisch verhoudt t.o.v. het geobserveerd consument bestedingspatroon.

Het kwadrant linksonder bevat een aantal categorieën die we als “levensnoodzakelijk” kunnen omschrijven, zoals de Consumer Packaged Goods en OTC (over-the-counter medicatie). De investeringen in CPG (inclusief de distributie ervan) waren in het verleden al heel erg volumineus en blijven in 2023 stabiel. OTC ging wat op de rem staan, net zoals de banken en verzekeringen. Gaat het om “schaamrood”? Of was het niet echt het juiste moment om zwaar te blijven investeren? In dit kwadrant vinden we ook de streaming abonnementen, die een post-COVID rationalisatie kennen, zover is duidelijk. Hetzelfde geldt voor de speelgoedsector, zoals hiervoor al aangehaald. En om te eindigen met een vraagje: “Mist de DIY hier een investeringsopportuniteit?”

Het kwadrant rechtsboven lijkt wel het “escapisme” kwadrant: van daguitstappen tot allerhande reizen en zelfs sterke alcoholische dranken springen eruit (misschien om de recessie wat te vergeten). Decoratie en kantoormateriaal zijn waarschijnlijk nog na-effecten van de hogere investeringen tijdens COVID (thuiswerk), wat geld uitgeven in deze categorie nu net iets meer overbodig maakt. Vandaar ook de bovengemiddelde besparingen van nu vergeleken met een uitzonderlijke periode. Toch lijken deze sectoren niet echt hun reclame investeringen te gaan beperken, misschien in de hoop om mensen hun eigen momentje te gunnen van ontsnappen aan de harde realiteit.

Het kwadrant rechtsonder is het “nu niet het moment” kwadrant. Het grotere wit- en bruingoed (multimedia en groot elektro) en duurdere tuinmaterialen zijn geen directe noodzakelijkheid en zitten eveneens in het kwadrant waar de investeringen beperkter worden. De duurdere merkkledij (en bij uitbreiding luxeartikelen), restaurants, wellness/sauna, sportartikelen en -abonnementen bevinden zich in hetzelfde kwadrant. De kleine snack vervangt in deze deels het restaurant-bezoek. De schoen en doordeweekse kledij blijft iets meer gespaard, misschien eerder uit een gevoel van noodzakelijkheid om toch wat redelijk voor de dag te komen.

Dit alles geeft maar aan hoe belangrijk het is voor merken om de vinger aan de pols te houden en de impact van de crisis te monitoren. Een normale vraag is, of er al dan niet moet bijgestuurd worden, op welk vlak dan ook. Bewust omgaan met de verschillende marketing P’s zeker in tijden van crisis is fundamenteel. De prijszettingsstrategie neemt enkel in belang toe tijdens crisissen en promoties lijken soms de foute evidentie zelve. Reclame blijft een fundament, ook tijdens recessies. Het Ehrenberg-Bass Institute for Marketing Science heeft laatst nog een update gepubliceerd van zijn studie over het nefaste effect van het verminderde of stopzetten van reclame op de omzet van merken. Anderzijds moeten we ook niet naïef zijn. Binnen categorieën waarbij de vraag sterk vertraagt en/of verlaagt, is het aangewezen om regelmatig te berekenen of de “Return on Advertising Spend” nog steekhoudt. Als merk blijft het ook fundamenteel om regelmatig een concurrentieanalyse uit te voeren. Je kunt je namelijk voordeel doen als merk, als een concurrent zwaar op de investeringsrem gaat staan. Vanuit het SOV-SOM principe, waarbij een verhoogde SOV (Share of Voice) resulteert over tijd in een verhoogde SOM (Share of Market), is het zo dat een vermindering van een investering van een concurrent automatisch zorgt voor een verhoogde SOV van je eigen merk, tenminste als de eigen investering constant houdt. Men noemt dit “goedkoop” marktaandeel kopen. En ook dit moet meegenomen worden in elke budget revisie ronde.